La loi de finances rectificative de 2013 a réformé en profondeur le régime d’imposition des plus-values sur les cessions de titres de sociétés. Applicable depuis le 1er janvier 2013, ce nouveau dispositif a fait l’objet de commentaires administratifs le 14 octobre 2014. Les précisions apportées par l’administration, loin d’éclairer les contribuables et leurs conseils, confirment ce que nombreux pensaient déjà : le dispositif est non seulement complexe mais il se révèle également injuste et inéquitable. La publication le 2 juillet 2015 des commentaires administratifs relatifs au régime du report d’imposition applicable aux plus-values d’apport de titres à une société contrôlée par l’apporteur (BOI-RPPM-PVBMI-30-10-60-20150702) non seulement confirme les critiques antérieures mais rajoute également une nouvelle dose de complexité et d’injustice.

Le régime d’imposition des plus-values en vigueur depuis le 1er janvier 2013.

Les plus-values sur cession de titres sont désormais imposables au barème progressif de l’impôt sur le revenu (soit 49 % en tenant compte de la CEHR) majoré des prélèvements sociaux au taux de 15,5 %. On retrouve ici l’application pratique de la promesse électorale n° 14 du programme du candidat Hollande : « les revenus du capital seront imposés comme ceux du travail ».

Le principe de réalité, entre autre, a cependant obligé le gouvernement à mettre en place un abattement sur le montant de la plus-value imposable. Fixée à 40 % au maximum dans la première version, la fronde des pigeons a conduit le gouvernement à revoir très rapidement sa copie. Hors le cas d’une détention très courte (2 ans dans le régime général et 1 an dans le régime incitatif), l’abattement atteint dès le premier plancher 50 %. Afin d’éviter une distribution massive préalablement à la vente, il est en effet indispensable que l’abattement sur les plus-values soit supérieur à l’abattement sur les dividendes qui, quelle que soit la durée de détention, bénéficient aujourd’hui d’un abattement de 40 %.

Dans le régime général, l’abattement est de 0 % pour une détention inférieure à 2 ans, de 50 % entre 2 et 8 ans et de 65 % au-delà de 8 ans. Dans 3 cas particuliers1, un régime incitatif permet de disposer d’un abattement majoré : 0 % en deçà d’un an, 50 % entre 1 et 4 ans, 65 % entre 4 et 8 ans et 85 % au-delà.

Les commentaires administratifs publiés le 14 octobre 2014 confirment qu’il s’agit d’un dispositif particulièrement complexe et d’une grande injustice. Sept exemples parmi tant d’autres illustrent cette situation.

1. Comment définir les titres « acquis ou souscrits au cours des 10 premières années de l’entreprise » ?

Afin de favoriser l’investissement dans les jeunes entreprises, à priori plus risqué que dans les entreprises plus anciennes, les titres acquis ou souscrits au cours des 10 premières années d’existence de l’entreprise sont éligibles au régime incitatif qui permet un abattement, au terme des huit ans de détention, de 85 %.

Le texte 2 précise que la société ne doit pas être « issue d’une concentration, d’une restructuration, d’une extension ou d’une reprise d’activités préexistantes. Cette condition s’apprécie à la date de souscription ou d’acquisition des droits cédés. »

Les questions posées sont nombreuses… Peut-on créer une entreprise et acquérir ensuite un fonds de commerce ? Qu’en est-il d’une entreprise qui développe sa propre activité puis procède quelques années plus tard à une acquisition complémentaire d’activité ? Quel serait le délai minimum à attendre ? Qu’en est-il des franchises ?

De manière particulièrement sibylline, l’administration se borne, en une phrase, à renvoyer aux paragraphes de sa doctrine en matière d’exonération d’impôt sur les entreprises nouvelles visées à l’article 44 sexies du CGI. Ce renvoi est particulièrement malvenu : il conditionne l’exonération à l’absence de reprise d’activité préexistante pendant toute la période d’application du régime de faveur. Au cas d’espèce, cela impliquerait-il qu’il ne faudrait jamais procéder à la moindre croissance externe au risque de perdre le bénéfice du régime incitatif ? Une telle disposition apparaît en outre contraire aux dispositions légales qui précisent bien que la condition d’entreprise de moins de 10 ans s’apprécie uniquement à la date d’acquisition ou de souscription des droits.

L’absence de précisions claires dans la doctrine administrative met ainsi en risque toutes les entreprises qui souhaitent se développer.

1 – Le régime incitatif vise les cessions de titres qui ont été acquis ou souscrits au cours des 10 premières années de l’entreprise, le départ à la retraite du chef d’entreprise concomitamment à la cession de ses titres et les cessions intrafamiliales.

2 – Article 150-0 D 1 quater-B-1°-a

Le rachat d’un deuxième fonds de commerce, un rapprochement avec un concurrent, la prise de participation dans d’autres entreprises, etc. Toutes ces opérations potentiellement génératrices de valeur ajoutée pour l’entreprise et l’économie risquent d’être écartées par le dirigeant qui ne souhaiterait pas perdre un avantage futur.

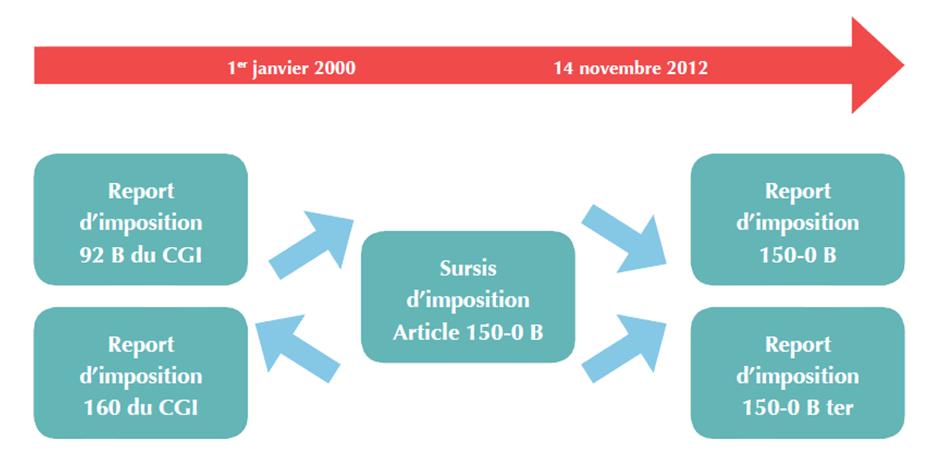

2. L’administration prévoit expressément que les plus-values en report d’imposition antérieure au 1er janvier 2000 expirent lors d’un nouvel apport.

L’opération d’échange de titres est une opération courante en matière économique qui permet le rapprochement d’entreprises (fusion, apport d’actifs, échanges,…), sources de croissance et de dynamisme économique. Afin de mettre en place un dispositif favorisant les restructurations d’entreprises, une directive européenne (directive n°2005/19/CE) instaure que l’attribution de titres à l’occasion d’une fusion, d’une scission ou d’un échange d’actions « ne doit, par elle-même, entraîner aucune imposition sur le revenu, les bénéfices ou les plus-values ».

La doctrine du 14 octobre 2014 confirmée par l’instruction du 2 juillet 2015 précise de manière particulièrement surprenante que les reports d’impositions antérieurs au 1er janvier 2000 expirent lorsque les titres grevés dudit report font l’objet d’un nouvel apport entrant dans le champ d’application de l’article 150-0 B ter. En d’autres termes, un nouvel apport plaçant la plus-value en report d’imposition rend imposable la plus-value antérieurement placée en report alors qu’aucun flux financier n’a été encaissé par l’apporteur.

Imaginons M. Malchanceux qui crée son entreprise en 1990. Il apporte les titres de celle-ci en 1999 à une holding en vue de prendre des participations dans d’autres entreprises. La plus-value constatée lors de cet échange est placée en report. En 2015, M. Malchanceux apporte les titres de sa holding à une nouvelle société en vue de se rapprocher d’un concurrent pour unir leurs forces, ce nouvel apport fait tomber la plus-value antérieurement placée en report et génère une imposition exigible alors que M. Malchanceux n’a encaissé aucun euro de cette opération. Il n’y a aucun doute sur l’absence totale de conformité de cette disposition avec la directive européenne précédemment citée !

3. L’administration limite le nombre d’apports en report à deux opérations

Sans qu’on en comprenne la raison, le Bofip du 2 juillet 2015 indique que seuls deux reports successifs peuvent être combinés, une troisième opération d’apport entraînant l’expiration du report initial. M.Entrepreneur apporte une première fois sa société A à une société B et place la plus-value d’apport en report d’imposition.

Quelques années plus tard, il apporte à nouveau les titres de la société B à une société C qu’il contrôle également. Pour le moment, les deux-values placées en report sont conservées. Si M. Entrepreneur décide de réaliser un nouvel apport des titres de C à une société D qu’il contrôle, la plus-value en report constatée lors de l’apport de A à B expire, l’imposition est due alors qu’aucun encaissement n’a été réalisé par notre malheureux M. Entrepreneur.

4. L’administration prévoit expressément que les plus-values en report d’imposition antérieure au 1er janvier 2013 ne pourront pas bénéficier d’un abattement.

On l’a vu toutes les plus-values bénéficient d’un abattement pour durée de détention… Toutes ? Et bien non ! Pour toutes les cessions intervenues depuis le 1er janvier 2013, l’éventuelle plus-value placée en report devient imposable, sans qu’il ne soit possible pour le contribuable d’appliquer le moindre abattement pour durée de détention.

Particulièrement injuste, cette situation est également inéquitable. En effet, la même opération d’apport réalisée après le 1er janvier 2000 aurait permis de placer la plus-value d’apport non en report mais en sursis. La plus-value en sursis n’est pas visée par cette interdiction d’application de l’abattement pour durée de détention.

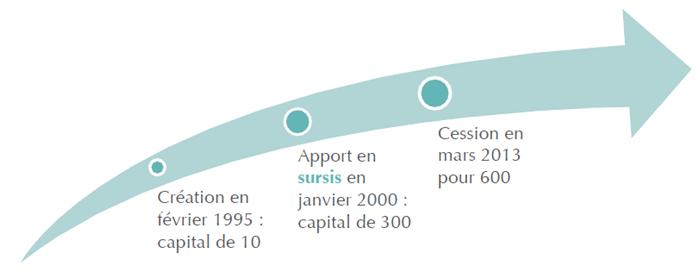

Un exemple illustre l’iniquité de ces dispositions :

M. Jaidelachance apporte ses titres à une société en janvier 2000 et dégage une plus-value lors de cette opération d’échange de 290. Celle-ci est placée en sursis d’imposition. Lors de la cession des titres en mars 2013 pour 600, M. Jaidelachance déclarera une plus-value de 590, en retenant le prix d’origine des titres apportés, et, s’il peut bénéficier par ailleurs du régime incitatif, bénéficiera d’un abattement de 85 % ; la durée de détention, s’agissant d’un apport en sursis, est décompté de la date de détention des titres à l’origine à la date de la cession, soit 18 ans, sans qu’il ne soit tenu compte de l’opération intercalaire d’apport en sursis.

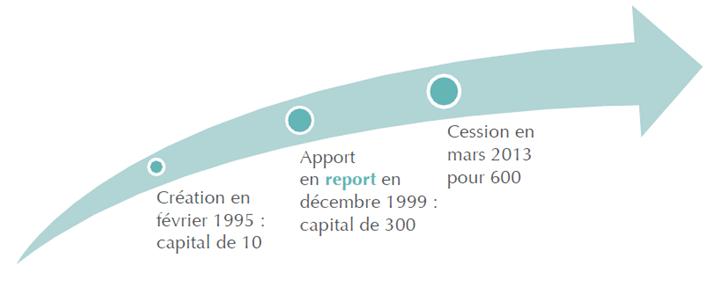

M. Pasdebol a réalisé la même opération en procédant à un apport non pas en janvier 2000 mais en décembre 1999. La plus-value placée en report d’imposition ne pourra pas bénéficier de l’abattement pour durée de détention. Seule la plus-value réalisée entre la date de l’apport et la cession, soit 300 sur une durée de 14 ans, pourra bénéficier de l’abattement de 85 %. Au final, l’assiette soumise à l’impôt sera de 300 x 15 % + 290 = 335 contre une assiette soumise à l’impôt de 590 x 15 % = 88,5 dans le cas précédent (+370 %) !

5. L’administration calme les ardeurs de certains en matière de soulte en cas d’apport en report…

La publication du Bofip du 2 juillet 2015 va doucher certains praticiens qui avaient fait de la soulte de 10 % une « pépite fiscale » : la possibilité de sortir lors d’une opération d’apport de titres un maximum de 10 % du montant de l’apport en cash tout en bénéficiant du report d’imposition sur l’intégralité de l’apport, soulte incluse. L’absence de contrainte légale à la mise en place d’une soulte apparaissant comme un blanc-seing accordé par le législateur et l’administration pour dégager de la trésorerie sans fiscalité immédiate. L’administration précise désormais qu’elle se réserve la possibilité d’engager une procédure d’abus de droit et notamment d’imposer la soulte « s’il s’avère que cette opération ne présente pas d’intérêt économique pour la société bénéficiaire de l’apport et est uniquement motivée par la volonté de l’apporteur d’appréhender une somme d’argent en franchise immédiate d’impôt et d’échapper ainsi notamment à l’imposition de distributions du fait de ce désinvestissement ».

On peut regretter la tournure malencontreuse retenue par l’administration qui vise l’absence « d’intérêt économique pour la société bénéficiaire ». La soulte ne peut jamais avoir d’intérêt économique pour la société bénéficiaire ; elle permet par contre de moduler la quote-part de capital qui sera détenue par l’apporteur vis-à-vis des autres associés à l’issue de l’apport. En retenant l’hypothèse de l’entreprise A valorisée 1.000 et détenue par M. X, l’apport par M. Y des parts de l’entreprise B valorisée 2.000 lui donnera 66,66 % des droits de vote. La mise en place d’une soulte de 10 % sur l’apport des titres de B permettra de ne rémunérer l’apport qu’à hauteur d’une valeur de 1.800, soit une quote-part du capital réduite à 64,2 %. L’opération présente un intérêt pour M.X qui voit sa participation augmenter mais ne présente pas d’intérêt économique ni pour la société A, ni pour la société B.

Au-delà de ces critiques, il convient comme cela a déjà été précisé par plusieurs praticiens et une partie de la doctrine, de ne prévoir la mise en place d’une soulte que dans l’hypothèse où celle-ci permet de diluer ou de reluer certains associés et d’écarter évidement la mise en place d’une soulte lorsque l’apport est réalisé au bénéfice d’une EURL ou d’une SASU…

6. L’administration prévoit également un traitement différent de plus-values placées en report et des plus-values placées en sursis réalisées après le 1er janvier 2013.

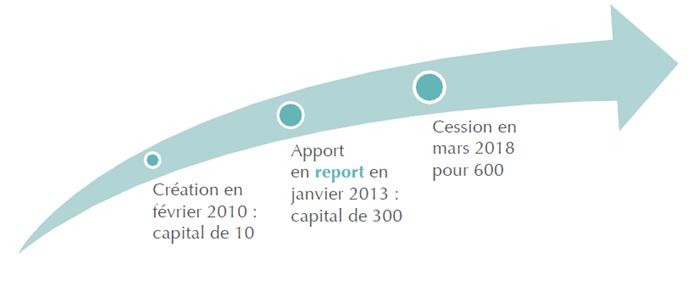

Comme on l’a vu depuis le 14 novembre 2012, les plus-values réalisées par des chefs d’entreprises lors de l’apport de titres à une société qu’ils contrôlent sont obligatoirement placées en report d’imposition et non en sursis d’imposition. Quand bien même les plus-values placées en report réalisées après le 1er janvier 2013 pourraient bénéficier d’un abattement pour durée de détention, le mode de calcul de celui-ci est parfaitement inéquitable.

Dans l’exemple ci-dessus, M.Pasdechance a créé son entreprise en février 2010. Il apporte ses titres à une holding en janvier 2013 et cède ceux-ci en mars 2018. Au total, la durée de détention des titres est de plus de 8 ans. Il devrait donc bénéficier d’un abattement de 85 %. Cela aurait été le cas en l’absence d’apport ou dans l’hypothèse où l’apport aurait pu être placé en sursis d’imposition comme c’était le cas entre le 1er janvier 2000 et le 14 novembre 2012. Désormais, M. Pasdechance devra déclarer deux plus-values distinctes, l’une de 290 avec une durée de détention de 2 ans et 11 mois et l’autre de 5 ans et 2 mois, soit un abattement de 50 % pour la première et de 65 % pour la seconde. Au final, l’assiette imposable à l’impôt sur le revenu sera de 290 x 50 % + 300 x 35 % = 250 contre 88,5 (+ 280 %) s’il avait pu être possible de tenir compte de la durée totale de détention.

7. L’administration a modifié sa doctrine concernant les conjoints et les cofondateurs lors du départ à la retraite du chef d’entreprise.

En cas de départ à la retraite concomitant à la cession de l’entreprise et sous réserve d’avoir détenu les titres pendant 8 ans, le chef d’entreprise peut bénéficier de l’abattement majoré du régime incitatif et d’un abattement forfaitaire complémentaire de 500.000 €.

Préalablement à la réforme du régime d’imposition des plus-values, le chef d’entreprise bénéficiait d’une exonération totale d’imposition, sauf prélèvements sociaux. La doctrine administrative prévoyait que les parts détenues par les membres du groupe familial ou par plusieurs co-fondateurs pouvaient bénéficier de ce dispositif.

Cette tolérance est rapportée : seules les parts détenues par le chef d’entreprise peuvent bénéficier du régime incitatif.

M. Pastop détient 50 % d’une entreprise de plomberie avec son épouse qui détient les 50 % restants. Lors de la cession de l’entreprise, seul M.Pastop pourra bénéficier de l’abattement de 500.000 € et de l’abattement de 85 % sur la cession de ses titres, Mme Pastop ne pourra bénéficier que d’un abattement de 65 % sur la cession de ses parts.

Si M. Pastop cède son entreprise pour 600.000 €, sa part (300.000 €) sera complétement exonérée (cession inférieure au seuil de 500.000 €). Il devra déclarer par contre la plus-value réalisée par son épouse pour 300.000 x 35 % = 105.000 €.

Si M. Pastop avait mis tous les titres à son nom, sans associer son épouse, il aurait déclaré 600.000 – 500.000 = 100.000 € x 15 % = 15.000 €.

M. Pastop est sanctionné d’avoir associé son épouse, il voit son assiette imposable être multipliée par 7 !

Ces quelques exemples illustrent la complexité du régime actuel et les nombreuses situations d’iniquité et d’injustice qui ont été créées.

Il semble indispensable que le législateur, faute de modification rapide par l’administration de sa doctrine, agisse rapidement. En effet, il ne faudrait pas qu’à la complexité et à l’iniquité actuelle, s’ouvre une nouvelle période d’insécurité juridique après plusieurs années de modifications incessantes des dispositifs en vigueur.

ARTICLE PARU DANS OUVERTURE N° 96 – JUIN 2015